原标题:被“吃”上市?卫龙已向港交所递表,每天卖掉近500吨辣条

南都讯 记者 贝贝 多次被传要上市的卫龙终于迈出了IPO的第一步。

14日,南都记者注意到,以辣条为主营业务的卫龙已向香港联交所递表,摩根士丹利、中金公司及UBS为联席保荐人。假如该公司通过聆讯,将有望年内上市。南都记者注意到,目前卫龙尚未披露募资规模和募资金额用途。

透过IPO文件,卫龙正式对外披露了“家底”。

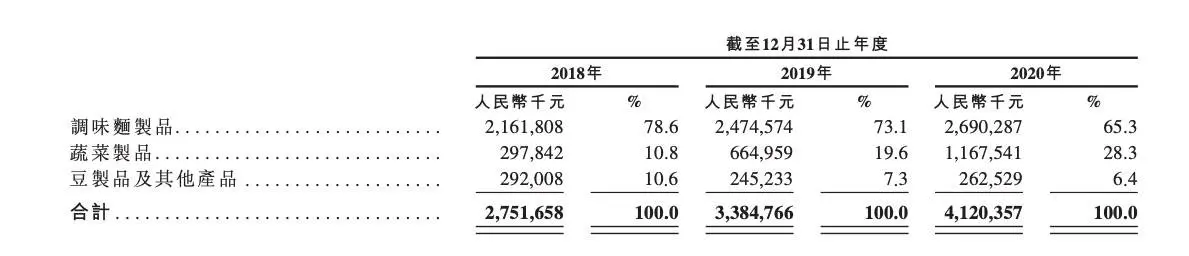

截至2020年,该公司收入合计41.2亿元人民币,其中调味面制品(即辣条)在该报告期占营收的65.3%。卫龙方面声称,公司22.4%的年复合增长率远超休闲食品行业同期(年复合增长率为4.1%)。南都记者还注意到,辣条在卫龙的营收占比呈持续下降的趋势,2018年,辣条在卫龙的营收占比接近79%。

不过南都记者注意到,该公司曾定下2021年要达到100亿元收入目标,但截至2020年的数据来看,仍存在较大距离。

据南都记者此前报道,辣条因高油高盐以及对儿童青少年健康产生不利影响等,该产品也被认为系不宜过多食用的“垃圾食品”。其中,2018年,湖北食品药品监督管理局曾发布公告称,卫龙多款产品被检出违规使用添加剂,但卫龙却公开叫板,称卫龙遵循河南地方标准,引发不小争议。一直到2019年12月,国家市场监督管理总局终于对辣条类食品统一了生产许可管理标准。

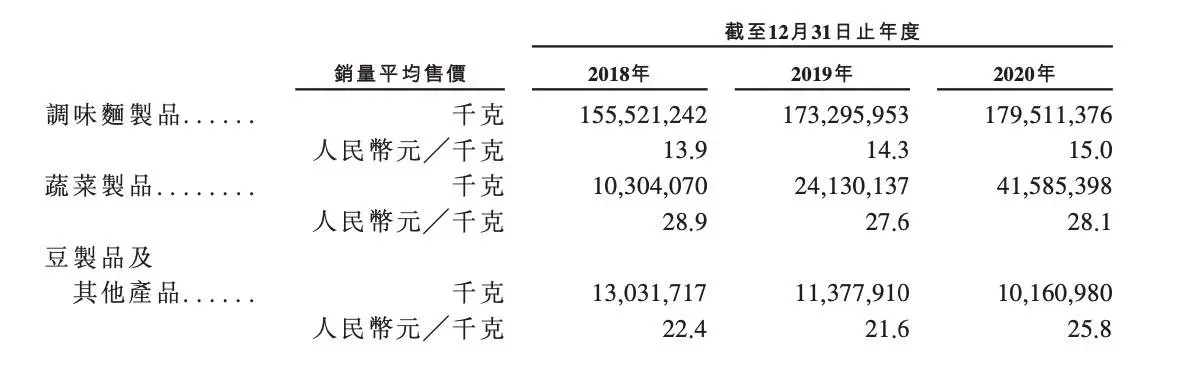

不过南都记者发现,2018年至2020年,卫龙辣条销量逐年攀升。其中2020年,卫龙合计卖出调味面制品(即辣条)合计1.79亿千克(即17.9万吨),平均每天卖出辣条达491.81吨。

南都记者注意到,虽然卫龙每千克辣条售价为15元,即每克辣条为0.015元,但庞大的销量支撑起卫龙的营收盘。另外,卫龙在招股书中预估称,2021年Q1,其调味面制品及蔬菜制品的销量较2020年同期分别增加52.1%及147.6%。

就毛利方面,卫龙招股书中显示,2018至2020年分别实现毛利9.6亿、12.5亿、15.7亿元,对应毛利率34.7%、37.1%、38%。同期分别实现净利润4.8亿、6.6亿、8.2亿,对应净利率为17.2%、19.4%、19.9%。

南都记者透过横向对比洽洽食品、盐津铺子等同类型生产型零食企业发现,洽洽食品2020年毛利率数据为31.89%、净利率为15.22%,盐津铺子则为48.83%和12.36%。由此可见,卫龙毛利率在同类行业企业中属于中游,不过净利率位居前列。

卫龙方面解释,能实现较高毛利率的原因,在于辣条等廉价零食的原材料及包装成本都很低,招股书显示,卫龙2020年原材料成本及包装材料成本,分别占总收入的27.8%、13.5%。

南都记者注意到,虽然卫龙在互联网等信息渠道上“频频出圈”,但该公司却更为依赖线下渠道。根据卫龙招股书显示,该公司线下渠道的倚重超过九成。尤其在最近几年,该公司线下经销商均出现“大换血”。2020年,卫龙终止经销商的数目为2132家,同时新增经销商1490家,这使得公司当年经销商数量由年初的2592家减少至1950家,净减少642家。

根据此前公开资料显示,卫龙为应对辣条市场新玩家的竞争,曾要求线下经销商“二选一”,另外有经销商也反映,卫龙畅销产品常常拿不到货,而“公司所谓爆款实际上经常卖不出去”。

虽然卫龙能否登陆资本市场仍系未知数。但南都记者注意到,正式递表前,包括高瓴、腾讯等就已经“率先吃辣条”。

5月8日,有消息指卫龙完成Pre-IPO轮融资,由CPE源峰和高瓴联合领投,红杉中国、腾讯、云锋基金等跟投,投后估值高达700亿元。截至目前,刘卫平、刘富平家族实际控制卫龙92.17%的股权,公众持股不足8%。

针对卫龙的上市进展,南都记者将持续关注。