经济基本面的持续下行必然会传导至银行业,恶化银行业的资产质量。特别是2012年以来,银行业资产质量恶化愈发明显,与此同时屡屡被爆出的隐藏不良贷款的案例一定程度上加剧了市场对银行业资产质量的担忧。

2012年以来,我国商业银行资产质量开始趋于恶化,不良贷款余额增至2.70万亿元、问题贷款余额亦相应增至6.48万亿,不良贷款率提升至1.84%。若不考虑2020年的延期还本付息等政策,则目前我国不良贷款余额和不良贷款率将分别为3万亿和2%以上(详见图1)。

图1:商业银行资产质量指标变化,来源:任博宏观论道

以某北方地区城商行为例,此前该行不良贷款率已经是连续6年上升。截至2019年末不良贷款余额规模为52.52亿元,不良贷款率为1.99%,同比增长0.26个百分点。2020年上半年,该行不良贷款余额增至66.89亿元,不良贷款率较2019年年末再增0.4个百分点至2.39%。

表5:2015—2019年某北方地区城商行不良贷款统计

受此所累,该银行利润下滑明显。数据显示,2017年-2019年,该银行利润率从50%左右降至30%以下,主要原因在于加大不良贷款处置力度,核销金额增加导致减值损失从24.26亿元增至51.81亿元。

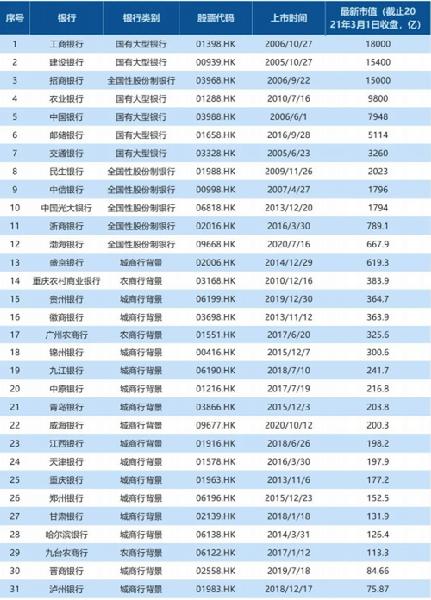

结合上述分析,该银行在所有在港上市的区域性银行中,股价、市净率排名靠后,反应出市场对于该行的业务发展及想象空间缺乏信心。

建议

结合数字化转型的趋势,以及近期监管部门对于区域性银行发展的最新监管要求,区域性银行可加快实施数字化战略转型的步伐,深化与外部金融科技公司“业务+技术”的紧密合作,深化资产负债管理,量化投入产出分析,优化收益风险匹配,提升管理效率、提升客户满意度、提高风控水平、降低成本和风险,夯实持续发展基础。

区域性银行应高度重视不良资产的处置工作,建议寻求生态圈合作,创新不良资产处置方式,加快不良资产处置速度,真正出“表”,腾出空间投放优质信贷资产,提高盈利水平。

重视投资者关系维护、做好市值管理工作。区域性银行要及时进行产品发布、客户维护、财报公告,加强舆情引导,形成良好的外部环境,提振市场信心,提高投资者及分析师预期,让市场估值升至合理空间,赢得较高的股价表现。