时隔三个月后的今年一季度末,公司货币资金增加至8.52亿元,长短期债务合计为31.15亿元,其中短期债务为17.81亿元,现有资金不能覆盖短期债务。

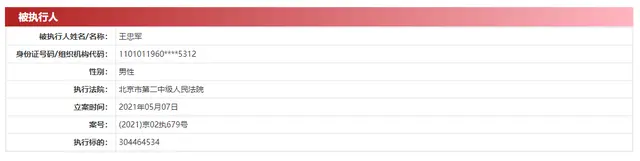

去年,市场上盛传,公司实控人王忠军卖画卖房回血,以接济华谊兄弟渡难关。目前来看,华谊兄弟还存在较大财务压力。

豪赌式高溢价收购

华谊兄弟如今的困局,与公司豪赌式高溢价收购有关。随着影视业调整,公司风险逐步爆发。

作为国内知名的大型综合性娱乐集团,华谊兄弟是靠外延式并购而快速扩大规模的。

1994年,王中军、王中磊兄弟创立华谊兄弟,并于2009年率先登陆创业板,被称为“中国影视娱乐第一股”。上市后,借助资本市场,华谊兄弟开启了大规模的发展模式。

Wind数据显示,2013年至2016年的四年,华谊兄弟相继收购了银汉科技50.88%股权、浙江常升70%股权、东阳浩瀚70%股权、英雄互娱20%股权、东阳美拉70%股权等。据不完全统计,这些收购合计耗资约48.64亿元(含股份支付)。

在这些收购交易中,既体现了王忠军、王忠磊兄弟的精明、果敢,又充分展示了兄弟二人的疯狂与赌性。

2013年7月23日,华谊兄弟披露收购预案,拟通过发行股份及支付现金相结合方式作价6.72亿元收购银汉科技50.88%股权。这次交易,标的公司增值率约为1586.81%。银汉科技为家庭娱乐公司,主营手游。

当年,华谊兄弟与张国立实行捆绑,支付现金2.52亿元向知名导演、演员张国立收购成立才三个月的浙江常升70%股权,这也是一次超高溢价交易,溢价率接近36倍。

不过,这次收购,张国立需将其中的1.52亿元购买王忠军兄弟手中所持的华谊兄弟股票,并锁定三年。

当年底,华谊兄弟又筹划收购永乐影视51%股权,交易价格为3.98亿元。不过,最终交易价格没谈拢,交易终止。

2015年,A股“疯牛”行情下,影视也成为市场热点。这一年,华谊兄弟收购步伐加快。除了收购上海刃游、自在传媒等部分股权外,公司相继将东阳浩瀚70%股权、英雄互娱20%股权、东阳美拉70%股权收入囊中。

这些收购不断刷新了市场对影视行业的认知。收购东阳浩瀚之时,标的公司成立才一天,注册资本1000万元,而70%股权的交易价格高达7.56亿元,溢价率高约75倍。只不过,通过收购,华谊兄弟与李晨、冯绍峰、Angelababy、郑恺、杜淳、陈赫等明星股东实施了利益捆绑。

收购冯小刚旗下的东阳美拉更让人吃惊。当时,成立仅两个月的东阳美拉注册资本500万元,总资产为1.36万元,净资产为-0.55万元,而标的公司估值却高达15亿元。

当年,公司还出资19亿元收购了英雄互娱20%股权,这是迄今为止公司单笔最大规模投资。

超高溢价收购形成巨额商誉。至2015年底,华谊兄弟商誉达35.70亿元,其中,收购银汉科技、浙江常升、东阳浩瀚、东阳美拉形成的商誉分别为5.36亿元、2.45亿元、7.49亿元、10.47亿元。

上述收购签署了业绩对赌协议,但最终仍然有不少业绩爽约。如2016年,浙江常升承诺净利润3779.5万元,实际为2500.13万元。东阳美拉,2016年、2107年分别完成业绩1.02亿元、1.17亿元,刚刚达标。2018年,只完成6501.5万元业绩,冯小刚补偿6821万元。2019年,净利润1.64亿元,达标了,但2020年只有552.38万元,比承诺数少1.75亿元,冯小刚需用现金补偿。

标的业绩爽约带来的是商誉等资产大幅减值。2018年,商誉减值9.73亿元,2019年资产减值26.93亿元,其中商誉减值6亿元,长期股权投资减值损失18.73亿元,其中,对参股公司英雄互娱、银汉科技分别计提减值12.51亿元、4.77亿元。此前,公司通过处置华宇讯科、GDCTechnologyLimited、东阳浩瀚等出表,大幅减少了资产减值损失。

资产减值直接导致了2018年至2020年连续三年巨额亏损,将华谊兄弟推进经营困境。