传统金融风控主要利用了信用属性强大的金融数据,一般采用20个维度左右的数据,利用评分来识别客户借贷风险,其中包含还款能力和还款意愿。而随着互联网科技的发展,借助更多维数据来识别借款人风险变得关键。

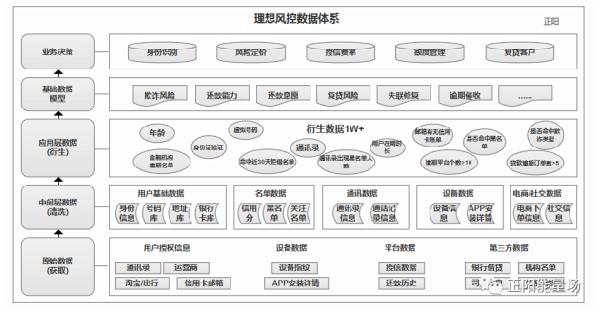

不管是传统金融还是互联网金融,常见风控流程中,客户准入时提供的资信材料有限,业务机构风控数据体量不足,仅仅根据内部风险数据进行风险评估会非常片面,无法全面的把控某位客户的风险情况。因此,基于用户进件数据、内部系统数据和外部数据三位一体的风控数据源就尤为重要了,理想的风控数据体系应该是这样的:

图片来自:正阳能力场

对三方数据的使用,必须从贴近业务的角度出发。首先要先了解业务类型、其次梳理风险类别、制定风控流程、构建风险画像,才能选择合适的风控数据。

业务角度出发理清风控关键环节

金融机构,一般分为银行机构,包含传统银行、网络零售银行、信用卡(类信用卡)等;以及非银机构,包含持牌小贷、持牌消费金融、持牌汽车金融、持牌融资租赁等。根据了解的不同业务类型、不同场景,所对应的信贷生命周期可以分为“贷前-贷中-贷后”:

贷前:恶意注册;欺诈风险;准入风险;信用风险;多头风险;定价风险;提现风险等。

贷中:偿债风险;共债风险;投诉风险;额度管理等。

贷后:催收级别;失联风险等。

所有金融机构的风控流程有共通性,基本如右:注册信息提交——准入规则判定——身份信息验证——三方数据核验——授信定额定价——用户确认提现——贷中行为监测——额度利息管理——贷后管理等。抓住不同业务场景下的风控关键点,着力解决,才能创建更完备、高效的风控体系。

每一个金融机构在进行风险管理时,必不可少的则是构建风险画像,包含用户基本属性,人口属性(性别、年龄段、职业、学历、收入水平、房车等),家庭属性,消费属性(消费水平、消费偏好等),行为属性(生活行为、金融行为、旅游行为、社交行为等),兴趣属性、设备属性、信用评分等等;依据风险画像来更加全面的评估用户信用等。

三位一体的数据源助力构建完善的用户画像

因此风险画像的完善与否,与用户风险评估息息相关。画像越精准,则风险评估越精确,而精准的用户画像构建离不开全面、高效、稳定的数据。金融机构的数据应用原则都是先内部后外部,先简单后复杂,先强后弱,先规则后模型。内部数据主要是包含,用户进件数据,以及系统内用户的行为数据,包含订单信息、审批信息、登录信息、还款信息等。

外部数据分类,只列举常见并且在金融领域能够起到一定风险识别作用的数据。包括不限于征信数据、报告数据、民间信用、移动端用户行为数据(包含网络消费数据、社交数据等。根据产品性质和要求接入,评估内部数据能否构建足够的用户画像,观察是否需要扩展数据,接入时需要考虑合规性、覆盖度,是否高效、稳定、可靠等因素。

业内专业的企业也有很多,例如,MobTech袤博自成立起依靠专业团队,对市场全渠道数据应用需求的敏锐度,先人一步布局数据智能产业。经过8年之久的沉淀,从数据的统计、分析、处理、应用,已形成一套完整的全景大数据服务体系,从线上到线下覆盖多场景的智能解决方案,成功赋能旅游、零售、金融、地产、医疗健康、创投、政府等诸多领域企业,助力打通数据孤岛,提供数据生态化布局。

尤其在金融领域的应用,MobTech自主研发智能风控体系,推出一套全方位、精细化的反欺诈服务体系,实现用户信用评分,以及设备风险、位置风险、行为风险等的识别,提升金融机构信贷业务服务能力。以AI技术贯穿金融风控及反欺诈全业务链条,大幅提高金融机构金融风控能力以及欺诈应对效率。

针对中小银行、保险公司及其他金融机构面临线上风控经验少、建模能力弱、无专业团队、用户数据单薄等问题,MobTech袤博可整合线上线下数据,补充金融机构风控模型数据维度,助力完善金融机构风控体系的搭建。